近頃、XなどのSNSやニュースで「ビットコインが将来有望」と話題になっているのを目にしたかもしれません。

ETF承認、機関投資家の参入、供給量の減少──。

断片的な情報は流れてきますが、なぜここまでビットコインが期待されているのか、その全体像を把握できていない方もおられるでしょう。

本記事では、ビットコインが「将来性あり」と期待される5つの理由を、初心者にもわかりやすく、データとともに解説していきます。

- ニュースを見て興味を持ったが、背景がよくわからない

- ただのバブルではない「構造的な期待理由」を知りたい

- 投資を検討しており、成長性を客観的に判断したい

ビットコインの仕組みを30秒でおさらい

「ビットコインの将来性が期待される5つの理由」を紹介する前に、まずはビットコインの基礎知識をおさらいしておきます。

ビットコインの基礎知識

- 世界中のコンピューターが取引データを共有し合う「ブロックチェーン」という仕組みの上で動く仮想通貨

- ブロックチェーンの技術により、コピーや改ざんができない

- 約4年ごとに新規供給が半分になる「半減期」がある

- 2,100万枚までという発行上限があり希少性が高まる構造になっている

ビットコインはこのような特徴から、「インフレに強いデジタル時代の価値保存手段」という機能を持っていましたね。

ビットコインの将来性が期待される5つの理由

結論から言えば、ビットコインは単なる価格上昇を期待されているのではありません。

通貨としての質、需給構造、実需インフラ、制度整備など、複合的な要素が絡み合い、将来性が語られているのです。

それでは順番に、データを交えながら解説していきます。

希少性が強化される、「半減期」

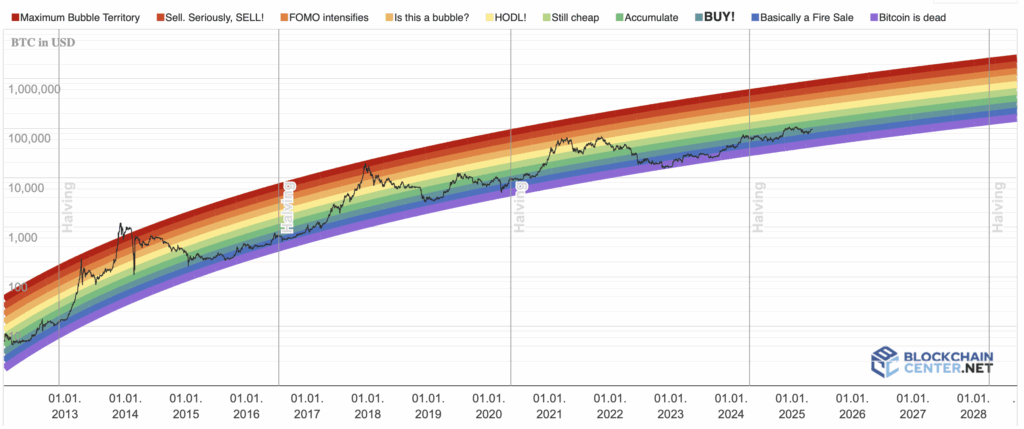

出典:https://www.blockchaincenter.net/en/bitcoin-rainbow-chart/

ビットコインは、世界中のマイナー(採掘者)が大量の計算を競い合い、取引をまとめた「ブロック」を作った人へ“報酬”として新しい BTC を発行する仕組みで動いていました。

ところが約4年に一度、その報酬が半分に減らされるタイミングがやって来ます。これが半減期です。

| 半減期 | 実施日 | 1ブロック報酬 | 年間インフレ率 |

|---|---|---|---|

| 1回目 | 2012/11/28 | 50 → 25 BTC | 約11% |

| 2回目 | 2016/07/09 | 25 → 12.5 BTC | 約4.1% |

| 3回目 | 2020/05/11 | 12.5 → 6.25 BTC | 約1.8% |

| 4回目 | 2024/04/20 | 6.25 → 3.125 BTC | 約0.86% |

報酬が半分になるので、同じ労力で採掘できる BTC は半分。新しく市場に出回るビットコインが半減するのです。

こうして半減期で新規供給が半分になる一方、国家や企業、個人投資家はビットコインを買い続けています。

需要と供給で考えてみると

- 需要(BTCを買いたい人) :増加

- 供給(新たに発行されるBTC):減少

つまり、需要は増えていく一方供給は無くなっていくのです。

オークションでも、みんなが欲しい貴重な商品は価格が上がり続けますよね?

それと同じく、この需要と供給のギャップはBTC価格を引き上げる圧力になります。

それでは、半減期は本当に価格上昇をもたらすのでしょうか?

ここで、過去3回の半減期後のデータを見てみましょう。

| 半減期後 1 年間の上昇率* |

|---|

| 2012 年:+7,062% |

| 2016 年:+291% |

| 2020 年:+541% |

| 2024 年:+43%(進行中) |

半減期サイクルでの値上がりの大きさがわかりますね。

今回(4回目)はまだ +43%と控えめですが、ETF 流入など需給構造が変化したことでボラティリティ(値動きの激しさ)が小さくなり、より“成熟資産”に近づいているとの見方もあります。

BTCは4年に一度の半減期で新規供給が減少し、希少性が高まる。

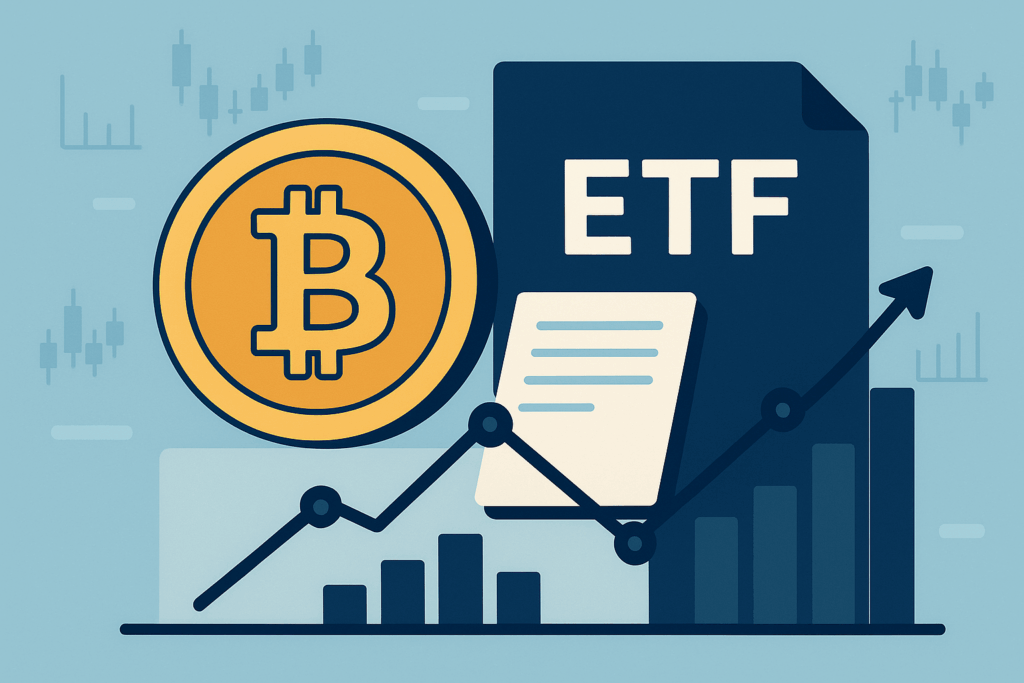

ETFマネー流入による“買い手”の変化

2024 年1月に米国でビットコイン現物 ETF が承認されて以降、累計402億ドル超 の資金が新たにビットコインへ流れ込みました。

従来は、短期的な資金中心の個人投資家がBTCを売買していましたが、ETF(上場投資信託)を通じて年金基金・保険会社・上場企業などの機関投資家が長期資金を投入できる環境が整ったのです。

それでは、ETFからの資金流入はビットコインにとってどんなメリットがあるのでしょうか?

- 長期マネーが流入するため売り圧が出にくい

- 機関投資家の参入ハードルを下げ、さらなる資金呼び水となる

- 市場流動性が向上する

3つのメリットを順番に見ていきます。

「長期マネーが流入するため売り圧が出にくい」

そもそもETFは、長期保有を前提とする資金が利用する商品です。

つまり、ETF資金は「価格が下がっても簡単に手放さない買い手」となるため、BTCマーケットの売り圧を抑制し、底を支える働きをするのです。

機関投資家の参入ハードルを下げ、さらなる資金呼び水となる

ビットコイン現物ETFは、「機関投資家が直接ビットコインを買う際の障壁」を解消しました。

ETFが改善した主なポイントは以下の5つです。

- カストディ(保管)リスクの軽減:自身でウォレットを管理する必要がなくなる

- 監査・開示義務による透明性の確保:ETF は定期的に監査を受け保有量や運用報告を公開するルールがあるため、「本当に裏付けとなるビットコインを持っているか」が第三者にも証明される

- 会計・税務処理の簡便化:ETF なら「有価証券」として扱えるため、既存の会計システムや税務ルールをそのまま使え、導入のハードルが大きく下がる

- 証券口座だけで売買可能:ETF は株式と同じく証券取引所で売買できるため、新たな口座開設やウォレット準備不要で参入できる

- 信託型商品の安心感:ETF は「信託スキーム」を用いることで、万一運用会社が破綻しても顧客資が保全される

これらの要素が組み合わさることで、機関投資家は従来よりも低コストで・低リスクに・迅速にビットコイン市場へ資金を投入できるようになりました。

結果として、 機関投資家の参入が進む→市場に供給以上の需要を呼び込む

という好循環が生まれ、ビットコイン価格の下支えおよび上昇期待につながっているのです。

市場流動性が向上する

ETFは証券取引所で株式と同じように売買されるため、ビットコインの売り手・買い手の数が飛躍的に増えます。

そうして取引板の板の厚みが増すと、小口の注文でも価格が大きく動きにくくなり、スプレッド(買値と売値の差)も縮小します。

結果として、少ない手数料・短い待ち時間で売買できる環境が整い、個人投資家から機関投資家まで、誰でもスムーズに取引できるようになるのです。

現物ビットコインETFは長期マネーを市場に呼び込み、BTC価格を支えている。

金(ゴールド)との比較で見える「伸び代」

ビットコインは、その性質が金に似ていることから「デジタルゴールド」と称されています。

- どちらも供給量に限りがある:BTCは2,100万枚、金は埋蔵量が限定的

- インフレに強い資産:法定通貨の価値減少に対するヘッジとなる

- グローバルな受容性:どちらも国や文化を問わず資産として認知されている

- 非中央集権性:どちらも特定の機関による管理に依存しない

しかし、ビットコインは「金と似ている」だけではありません。

ビットコインには金よりも優れている点が存在するのです。

- 可搬性の高さ:インターネットで世界中に一瞬で送金できるため、金塊を輸送する際のようなコスト・リスクが不要

- 保有コストの低さ:ウォレットや取引所で保管するため、物理的な維持コストがかからない

ビットコインと金の時価総額

ここで、ビットコインと金の時価総額データ(2025年4月末時点)をそれぞれ見てみましょう。

- 金(ゴールド) :約22.4兆ドル

- ビットコイン :約1.89兆ドル

ここまでで、ビットコインが金と類似しており、それどころか金より優れている点があることを解説しました。

しかし、ビットコインと金の時価総額については、約12倍もの差があるのです。

約12倍もの差は、BTC価格にまだ大きな伸び代があることを示唆しています。

ビットコインが金と同等の時価総額に達した場合、BTC価格は約1,100,000ドルまで上昇する計算になります。

2025年5月時点でBTC価格は約94,000ドルであるため、その上昇率の大きさがうかがえますね。

- ビットコインは金に性質が似ており、「デジタルゴールド」と称されている。

- それでいてビットコインの時価総額は金の約1/12であり、大きな伸び代がある。

企業による大規模保有の増加

ビットコインは、個人投機から企業の「財務ポートフォリオ」へと役割を拡大しつつあります。

企業としてBTCを大量保有する動きが増加してきているのです。

ここではBTCを大量保有する2つの企業を紹介します。

MicroStrategy(現Strategy)

米国ナスダック上場のソフトウェア企業MicroStrategyは、2020年から現金準備の一部をビットコインに置き換える大胆な戦略を掲げています。

最新の2025年4月末時点では、同社は553,555BTC(約520億ドル相当)を保有しており、平均取得価格は1BTCあたり約68,459ドルです。

これはBTCの全流通量の約2.79%を占めるほどの額で、「市場にある約36枚に1枚はMicroStrategyの手元にある」計算になります。

創業者兼CEOのマイケル・セイラー氏は「ビットコインは企業のキャッシュポジションとして最も優れた資産」と明言し、自社株買いよりもビットコイン買い増しを優先する姿勢を鮮明にしました。

セイラー氏はXでたびたびビットコインについて発信しており、話題になることも多いです。

ビットコインは、知恵の女神に仕えるサイバー・スズメバチの群れであり、真実の火を糧に、暗号化されたエネルギーの壁の向こうで、指数関数的に、より賢く、より速く、より強く成長している。

マイクロストラテジー社はBTCの大量購入/保有を頻繁に公表し、「企業がビットコインを信用して財務運用に組み込む価値がある」との強いシグナルを市場に送っています。

結果として、他の上場企業や機関投資家の参入意欲を高めるという好循環を生むことにつながっています。

MetaPlanet

東京証券取引所スタンダード上場の MetaPlanet(証券コード 3350) は、2024 年に“ビットコイン標準”を宣言して以来、財務資産の中核に BTC を据える独自路線を突き進んでいます。

MetaPlanetもMicroStrategy同様、BTCの大量購入/保有を頻繁に公表しています。

| 日付 | 新規取得 (BTC) | 総保有量 (BTC) |

|---|---|---|

| 2025-03-31 | 150 | 3,350 |

| 2025-04-14 | 319 | 3,669 |

| 2025-04-25 | 145 | 3,814 |

| 2025-05-02 | 1,186 | 5,000 |

CEOである サイモン・ゲロヴィッチ氏は、「2025 年末までに 1 万 BTC、2026 年には 2.1 万 BTC──発行上限の 1/1,000 を保有し、世界時価総額トップ 10 の BTC 保有企業に入ること」を目標に掲げていると表明しました。

MetaPlanet の成功は「日本でも BTC 財務は実務的に可能」という前例を示し、同業他社の検討を後押しすることにつながっています。

MicroStrategyやMetaPlanetなど、企業がBTCを大量保有する動きが増加してきている。

国家による本格参入

ビットコインの将来性を語るうえで、国家レベルの採用と保有は最もインパクトの大きいファンダメンタルズです。

米国

2025年3月、トランプ大統領は大統領令で「戦略的ビットコイン準備金(Strategic Bitcoin Reserve)」の創設を指示し、司法省とUSMSが押収した約198,000 BTCを一切売却せず保有すると明示しました。

また、前述したようなビットコイン現物ETFの承認や、マイアミ州やオハイオ州をはじめとする地方自治体での導入など、米国はビットコインを政府運用の一部として定着させつつあります。

米国がビットコインを「国家の公的資産」として積極的に位置付けることで、他国・企業・個人の参入を一気に後押しする強力なファンダメンタルズとなっています。

中国

米国と同様に、中国も押収した約194,000 BTCを長期保有しています。

中国政府は暗号資産取引を公式には禁止しているものの、国家としては米国に引けを取らない量を保有しており、米中両国はBTC保有量を巡って事実上の競争関係にあります。

エルサルバドル

エルサルバドルは2021年6月に世界初のビットコイン法定通貨化を実施し、その後も断続的に政府保有量を増加させています。(2025/05/01時点保有量6,172 BTC)

エルサルバドルがビットコインを法定通貨に採用した背景には、以下のような複数の戦略的狙いがあります。

- 海外送金コストの大幅削減:年間数億ドル規模のコスト削減を目指し、国民の家計を支援

- 金融包摂の推進:銀行口座を持たない国民にもデジタル金融アクセスを提供

- ドル依存からの脱却:米ドル一辺倒の通貨体制からの分散を模索

- イノベーション国家としてのブランディング:世界初の取り組みとして注目を集め、国際的な企業・旅行者を呼び込み

エルサルバドルの「国家ビットコイン戦略」は、他国が国家レベルでビットコインを導入する際の第一歩として非常に参考になる存在です。

特に、中南米・アフリカ・新興国などの「送金大国・ドル依存国・アンバンクド比率の高い国」にとっては、自国にも転用できるケーススタディとなっています。

- 米国や中国などの国家でBTCを大量に保有する動きが出ている

- エルサルバドルはBTCを法定通貨として採用している

まとめ

この記事では、ビットコインが「将来性あり」と期待される5つの理由を解説しました。

- 希少性が強化される、「半減期」

- ETFマネー流入による“買い手”の変化

- 金(ゴールド)との比較で見える「伸び代」

- 企業による大規模保有の増加

- 国家による本格参入

これら 「需給圧縮 × 制度的信認 × グローバルマネー流入」 の三重効果により、ビットコインは短期の価格変動を抱えつつも、中長期では上昇余地が大きい成熟資産候補として期待されています。

将来性が期待される今だからこそ、価格の浮き沈みに一喜一憂するのではなく、冷静にリスクとリターンを見極めた長期視点での向き合い方をしていきましょう。

免責事項:本記事は情報提供を目的としたものであり、特定の投資行動を推奨するものではありません。暗号資産は価格変動が大きく、元本割れのリスクがあります。投資に関する最終的な判断は、ご自身の責任で行ってください。